Энэ нийтлэлд Блэк-Скоулсын томъёог энгийн үгээр тайлбарлах болно. Black-Scholes загвар нь үүсмэл хөрөнгө оруулалтын хэрэгслийг агуулсан санхүүгийн зах зээлийн динамикийн математик загвар юм.

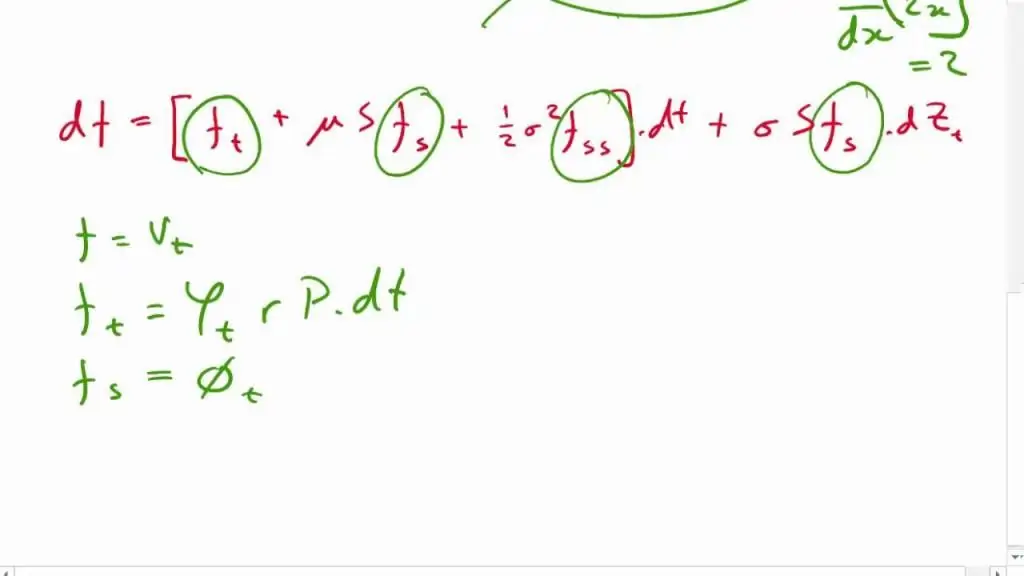

Загвар дахь хэсэгчилсэн дифференциал тэгшитгэлээс (Блэк-Скоулсын тэгшитгэл гэгддэг) Блэк-Скоулсын томьёог гаргаж болно. Энэ нь онолын хувьд европ маягийн опционы үнийг өгч, үнэт цаасны эрсдэл болон хүлээгдэж буй өгөөжөөс үл хамааран (үнэт цаасны хүлээгдэж буй өгөөжийг эрсдэлгүй хувь хэмжээгээр солихын оронд) тухайн опцион нь өвөрмөц үнэтэй болохыг харуулдаг.

Энэхүү томьёо нь опционы арилжааны өсөлтийг бий болгож, Чикагогийн зөвлөлийн опционы бирж болон дэлхийн бусад опционы зах зээлд математикийн хууль ёсны эрхийг өгсөн. Үүнийг опционы зах зээлд оролцогчид ихэвчлэн тохируулга, залруулгатай өргөн ашигладаг. Энэ нийтлэл дэх зургуудаас та Black-Scholes томъёоны жишээг харж болно.

Түүх ба мөн чанар

Судлаачид болон дадлагажигчдийн өмнө нь боловсруулсан ажилд үндэслэсэн1960-аад оны сүүлээр Louis Bachelier, Sheen Kassouf, Ed Thorpe, Fisher Black, Myron Scholes зэрэг зах зээлүүд портфелийн динамик өөрчлөлт нь хүлээгдэж буй аюулгүй байдлын өгөөжийг арилгасныг харуулсан.

1970 онд тэд энэ томъёог зах зээлд нэвтрүүлэх гэж оролдоод, мэргэжлээрээ эрсдэлийн менежмент дутмаг байснаас санхүүгийн хохирол амссаны дараа тэд өөрсдийн салбарт буюу академидаа анхаарлаа хандуулахаар шийдсэн. Гурван жил хүчин чармайлт гаргасны эцэст 1973 онд "Pricing Options and Corporate Bonds" гэсэн гарчигтай өгүүлэлд нийтлэгдсэнийхээ нэрээр нэрлэгдсэн томъёолол нь Политик Экономи сэтгүүлд нийтлэгджээ. Роберт С. Мертон опционы үнийн загварын талаарх математик ойлголтыг өргөжүүлсэн нийтлэлийг анх нийтэлж, "Блэк-Скоулсын үнийн загвар" гэсэн нэр томьёог гаргасан.

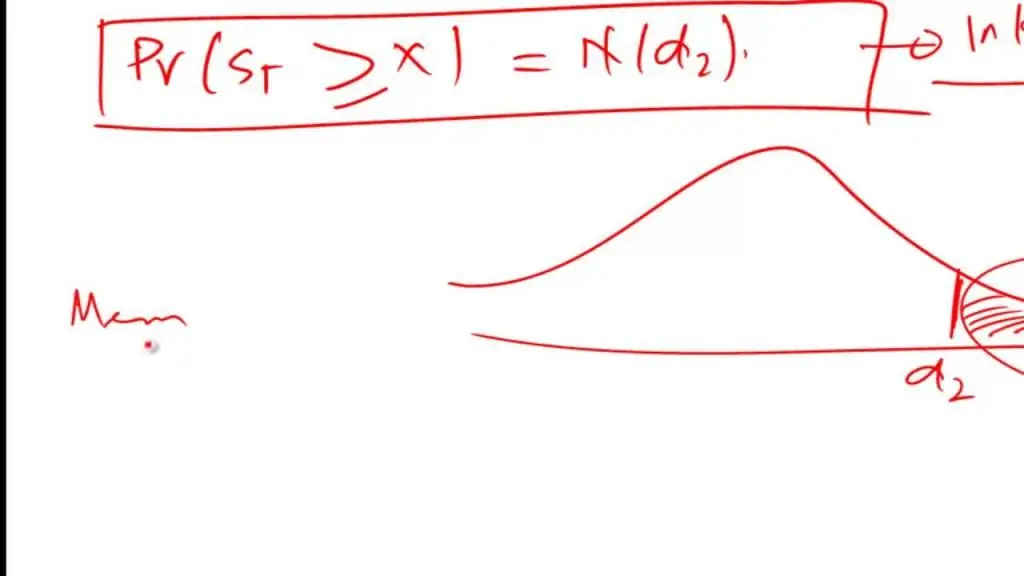

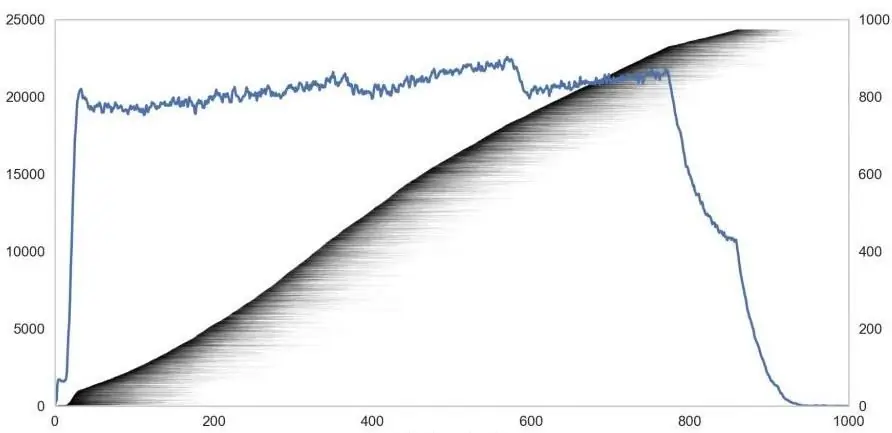

Ажлынхаа төлөө Мертон, Скоулз нар 1997 оны Эдийн засгийн салбарын Нобелийн шагналыг хүртэж, эрсдэлээс хараат бус динамик өөрчлөлтийг нээсэн нь аюулгүй байдлын үндсэн эрсдэлээс сонголтыг салгаж чадсан амжилт гэж үзжээ. Хэдийгээр 1995 онд нас барсны улмаас шагнал хүртэж чадаагүй ч Блэкийг Шведийн нэгэн академич оролцогчоор дурджээ. Доорх зурган дээр та ердийн Блэк-Скоулсын томъёог харж болно.

Сонголтууд

Энэ загварын гол санаа нь үндсэн хөрөнгийг зөв худалдах, худалдан авах замаар опционыг эрсдэлээс хамгаалах, улмаар эрсдэлийг арилгах явдал юм. Энэ төрлийн хеджийг "байнга шинэчлэгдсэн дельта хедж" гэж нэрлэдэг. Тэрнь хөрөнгө оруулалтын банкууд болон эрсдэлээс хамгаалах сангуудын ашигладаг стратеги зэрэг илүү төвөгтэй стратегийн үндэс суурь болно.

Эрсдэлийн удирдлага

Загварын таамаглалыг олон чиглэлд зөөлрүүлж, ерөнхийлсөн бөгөөд үүний үр дүнд одоогийн байдлаар үүсмэл хэрэгслийн үнэ болон эрсдэлийн удирдлагад олон төрлийн загвар ашиглагдаж байна. Энэ бол бодит үнээс ялгаатай нь зах зээлд оролцогчид ихэвчлэн ашигладаг Блэк-Скоулсын томъёонд үзүүлсэн загварын талаархи ойлголт юм. Эдгээр дэлгэрэнгүй мэдээлэлд арбитрын хязгаарлалт байхгүй, эрсдэлийг саармагжуулах үнэ (байнгын хяналт шалгалтын улмаас) орно. Нэмж дурдахад, опционы үнийг тодорхойлдог хэсэгчилсэн дифференциал тэгшитгэл болох Блэк-Скоулзын тэгшитгэл нь тодорхой томьёо хийх боломжгүй үед үнийг тоогоор тодорхойлох боломжийг олгодог.

Тогтворгүй байдал

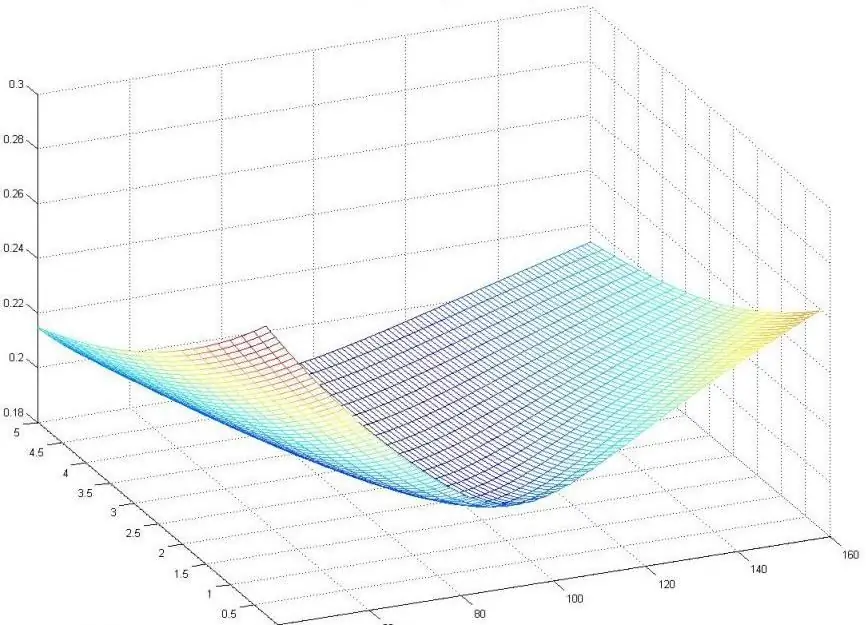

Блэк-Скоулзын томьёо нь зах зээл дээр шууд ажиглагдах боломжгүй ганцхан параметртэй: суурь хөрөнгийн ирээдүйн дундаж хэлбэлзэл, гэхдээ бусад сонголтуудын үнээр олж болно. Тухайн параметрт параметрийн утга (тавих эсвэл залгах) нэмэгдэхийн хэрээр түүнийг урвуу болгож, "хуваалтгүй байдлын гадаргуу" үүсгэж, дараа нь OTC дериватив зэрэг бусад хэв маягийг тохируулахад ашигладаг.

Эдгээр таамаглалыг харгалзан энэ зах зээл нь дериватив арилжаа хийдэг гэж бодъё. Энэхүү үнэт цаас нь хувьцааны үнэлэмжээс хамаарч ирээдүйд тодорхой өдөр тодорхой төлбөртэй байх болно гэдгийг бид харуулж байна.энэ өдрөөс өмнө. Гайхалтай нь, хувьцааны үнэ ирээдүйд ямар замаар явахыг бид мэдэхгүй ч деривативын үнэ одоо бүрэн тодорхойлогдож байна.

Европын дуудлага худалдаа эсвэл пут опционы онцгой тохиолдлын хувьд Блэк болон Скоулз нар үнэт цаасны урт позиц болон опцион дахь богино позицоос бүрдсэн хеджийн позиц бий болгох боломжтойг харуулсан. хувьцааны үнээс хамаарахгүй. Тэдний динамик хеджийн стратеги нь опционы үнийг тодорхойлсон хэсэгчилсэн дифференциал тэгшитгэлийг бий болгосон. Үүний шийдлийг Блэк-Скоулсын томъёогоор өгсөн болно.

Нэр томъёоны ялгаа

Excel-д зориулсан Блэк-Скоулзийн томьёог эхлээд дуудлагын опционыг хоёртын хувилбарын зөрүү болгон хуваах замаар тайлбарлаж болно. Дуусгах опцион нь хугацаа дуусахад бэлэн мөнгөөр сольж өгдөг бол хөрөнгөтэй болон хөрөнгөгүй дуудлага хийх хөрөнгө нь зүгээр л хөрөнгийг өгдөг (солилцоонд бэлэн мөнгө байхгүй), бэлэн мөнгөгүй дуудлага нь зүгээр л мөнгийг буцааж өгдөг (хөрөнгө солигддоггүй). Опционы Блэк-Скоулсын томъёо нь хоёр нэр томъёоны зөрүү бөгөөд эдгээр хоёр нэр томъёо нь хоёртын дуудлагын опционуудын утгатай тэнцүү байна. Эдгээр хоёртын опционы арилжаа нь ванилийн опционуудаас хамаагүй бага боловч дүн шинжилгээ хийхэд хялбар байдаг.

Практикт мэдрэмжийн зарим утгыг ихэвчлэн параметрийн өөрчлөлтийн масштабтай тааруулахын тулд товчилдог. Жишээлбэл, rho-г 10000-д хуваасан (1 суурь нэгжээр өөрчлөлт), вега-г 100-аар (1 эзлэхүүний нэгжээр өөрчлөх), тета-г 365-аар хуваасан нь ихэвчлэн мэдэгддэг.эсвэл 252 (жилийн хуанлийн өдрүүд эсвэл арилжааны өдрүүд дээр үндэслэн 1 өдрийн хасалт).

Дээрх загварыг хувьсах (гэхдээ тодорхойлогддог) ханш болон хэлбэлзлийн хувьд өргөтгөж болно. Энэхүү загварыг ногдол ашгийн төлбөрийн хэрэгслийн Европын хувилбаруудыг үнэлэхэд ашиглаж болно. Энэ тохиолдолд ногдол ашиг нь хувьцааны үнийн тодорхой хувьтай тэнцэх тохиолдолд хаалттай хэлбэрийн шийдлүүдийг ашиглах боломжтой. Мэдэгдэж буй бэлэн мөнгөний ногдол ашиг (богино хугацаанд пропорциональ ногдол ашгаас илүү бодитой) төлдөг америк болон хувьцааны опционыг үнэлэхэд илүү төвөгтэй бөгөөд шийдлийн аргуудыг (жишээ нь, тор, тор) сонгох боломжтой.

Хандлага

Ашигтай ойролцоолол: Хэдийгээр тогтворгүй байдал тогтмол биш ч загварын үр дүн эрсдэлийг багасгахын тулд хеджийг зөв харьцаагаар тогтооход тусалдаг. Үр дүн нь бүхэлдээ үнэн зөв биш байсан ч тэдгээр нь тохируулга хийх анхны ойролцоолсон үзүүлэлт болно.

Илүү сайн загварт зориулсан үндсэн зүйл: Блэк-Скоулсын загвар нь зарим алдаагаа даван туулахын тулд тохируулах боломжтой гэдгээрээ бат бөх юм. Зарим параметрүүдийг (тогтворгүй байдал эсвэл хүүгийн түвшин гэх мэт) тогтмол гэж үзэхийн оронд бид тэдгээрийг хувьсагч гэж үзэж, эрсдэлийн эх үүсвэрийг нэмдэг.

Энэ нь Грекчүүдэд тусгагдсан (эдгээр параметрүүдийг өөрчлөхийн тулд опционы утгыг өөрчлөх эсвэл эдгээр хувьсагчтай холбоотой хэсэгчилсэн деривативтай дүйцэхүйц) болон эдгээр Грекчүүдийг эрсдэлээс хамгаалахэдгээр үзүүлэлтүүдийн хувьсах шинж чанараас үүдэлтэй эрсдлийг бууруулдаг. Гэхдээ загварыг өөрчлөх замаар бусад согогийг арилгах боломжгүй, тухайлбал сүүлний эрсдэл болон хөрвөх чадварын эрсдэлийг загвараас гадуур удирдаж, голчлон эдгээр эрсдэлийг багасгах, стресс тест хийх замаар удирддаг.

Тодорхой загварчлал

Тодорхой загварчлал: Энэ функц нь хэлбэлзлийг априори гэж үзэж, үнийг нь тооцохын оронд өгөгдсөн үнэ, цаг хугацаа, ажил хаялт үнээр опционы далд тогтворгүй байдлыг тодорхойлох загварыг ашиглаж болно гэсэн үг юм. Өгөгдсөн цохилтын үргэлжлэх хугацаа болон үнийн тогтворгүй байдлын асуудлыг шийдснээр далд хэлбэлзлийн гадаргууг үүсгэж болно.

Блэк-Скоулзийн загварын энэхүү хэрэглээнд координатыг үнийн бүсээс тогтворгүй байдлын талбар руу шилжүүлсэн болно. Опционы үнийг нэгж тутамд доллараар тооцохын оронд (ажил хаялт, үргэлжлэх хугацаа, купоны давтамж зэргээс хамаарч харьцуулах нь хэцүү байдаг) опционы үнийг далд тогтворгүй байдлын үүднээс үнэлж болох бөгөөд энэ нь опционы зах зээл дээр тогтворгүй арилжаа хийхэд хүргэдэг.